13.11.2024 | 04:45

Gold-Korrektur, jetzt die Tiefststände nutzen! Übernahme Gerüchte bei Evotec, Desert Gold, Bayer und SMCI

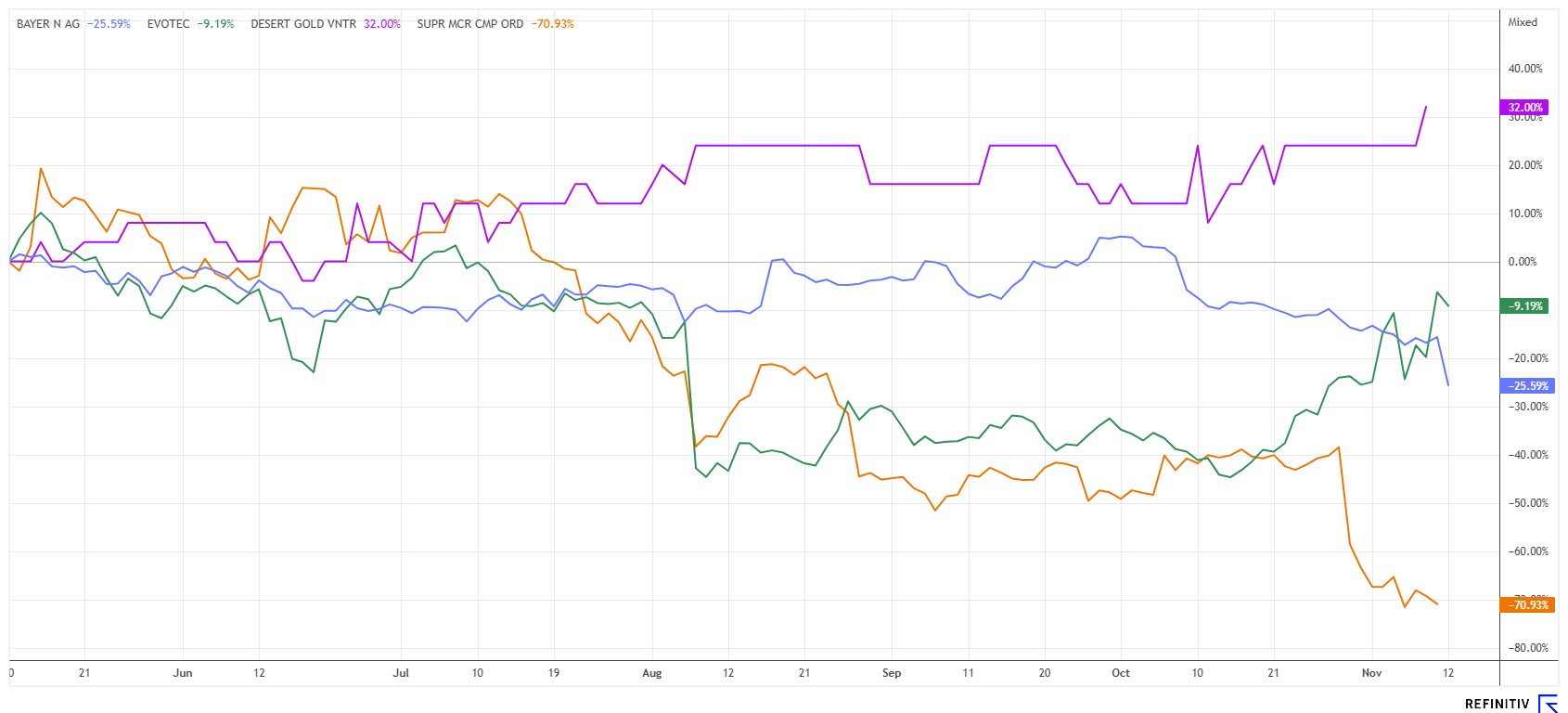

Die Wiederwahl von Donald Trump zum US-Präsidenten hatte auf die Kapitalmärkte unterschiedliche Auswirkungen. Der US-Dollar konnte gegenüber allen Währungen zulegen, das Steckenpferd Bitcoin erreichte sogar neue Allzeithöchststände über 90.000 USD. Der enorme Geldzustrom für die amerikanischen Aktienmärkte bremste andere Börsen zunächst etwas aus. Gleichzeitig korrigierten die zuvor gefragten Edelmetalle sehr stark und brachten auch Minentitel wieder unter Druck. Die ersten Schockwellen sind nun verdaut, der Blick richtet sich auf die real zu erwartenden politischen Themen, die das Weiße Haus nun forcieren wird. Rüstung, Industrie und Sicherheit stehen im Rampenlicht, Biotech und GreenTech ist immer noch im Abseits. Interessant sind einige Sonderbewegungen, die wir aktuell beleuchten wollen.

Lesezeit: ca. 4 Min.

|

Autor:

André Will-Laudien

ISIN:

DESERT GOLD VENTURES | CA25039N4084 , BAYER AG NA O.N. | DE000BAY0017 , EVOTEC SE INH O.N. | DE0005664809 , SUPER MICRO COMPUT.DL-_01 | US86800U1043

Hole Dir die spannenden Kommentare direkt als Newsletter per E-Mail.

Inhaltsverzeichnis:

"[...] Unsere Projekte befinden sich in der ersten, sehr lohnenden Explorationsphase. [...]" Humphrey Hale, CEO, Managing Geologist, Carnavale Resources Ltd.

Der Autor

André Will-Laudien

Der gebürtige Münchner studierte zuerst Volkswirtschaftslehre und diplomierte 1995 in Betriebswirtschaftslehre an der Ludwig-Maximilians-Universität. Da er sich schon sehr frühzeitig mit der Börse beschäftigte, verfügt er heute über mehr als 30 Jahre Erfahrung an den Kapitalmärkten.

Tag-Cloud

Aktien-Cloud

Desert Gold – Die Aktie strebt weiter nach oben

Trotz korrigierender Edelmetalle konnte der kanadische Goldexplorer Desert Gold seine nun schon seit 6 Monaten anhaltende Aufwärtsbewegung fortsetzen. Interessant ist dabei, dass seit einigen Wochen sehr viele Aktien gehandelt werden. Unter Händlern wird vermutet, dass ein größerer Bergbaubetrieb im Hintergrund eine Position aufbauen könnte. Das Unternehmen hat seit einigen Jahren die Senegal-Mali-Shear-Zone (SMSZ) im Fokus. Hier wurden bereits 1,1 Mio. Unzen Gold oberflächennah identifiziert. Momentan wird eine Machbarkeitsstudie angefertigt.

Die aktuelle Ressource sollte sich durch Neuentdeckungen noch stark erweitern lassen, ebenso könnte der Report die Rentabilität eines Abbaus der Oxid- und Übergangsmineralressourcen in den Goldlagerstätten Barani East und Gourbassi West dokumentieren. Damit wäre eine kostengünstige Heapleach-Produktion ab dem Jahr 2025 denkbar. Was für Anleger in diesem Zusammenhang der Trigger sein könnte: In unmittelbarer Nähe gibt es Produktionsstätten von Barrick, B2 Gold, Allied Gold und Endeavour Mining. Die aktiven Minen brauchen aber neue Mineralien-Entdeckungen um weiter zu wachsen. Es würde daher wundern, wenn die Desert Gold-Liegenschaften nicht schon längst auf der Wunschliste der Großen aufgeführt sind.

Der präferierte Ausübungszeitraum für die bis ins Jahr 2027 gültigen Optionsscheine bei 0,08 CAD ist in der letzten Woche ausgelaufen. Damit dürften wieder einige hunderttausend kanadische Dollar auf dem Desert-Konto eingegangen sein. Aktuell sind ca. 224 Mio. Anteilsscheine emittiert, das bringt die Marktkapitalisierung auf 19 Mio. CAD. Die aktuelle Stärke der Desert Gold-Aktie im Junior-Markt ist sicher kein Zufall!

Super Micro Computer – Desaster beim Nvidia-Kooperationspartner

Nicht aus den Schlagzeilen kommt aktuell der Nvidia-Kooperationspartner Super Micro Computer (SMCI). Die ehemalige KI-Highflyer-Aktie hat in den letzten 6 Monaten nun schon über 70 % korrigiert. Zuerst gab es einen negativen Research-Bericht von einem Hedgefonds, später meldete das Management Verzögerungen bei der Einreichung regulatorisch erforderlicher Unterlagen bei der Börsenaufsicht. Nun wird bekannt, dass der Wirtschaftsprüfer sein Mandat niedergelegt hat. Das Jahreshoch von 112 EUR je Aktie ist mit aktuell knapp 21 EUR in weite Ferne gerückt und Investoren fragen sich, ob die Rücksetzer ein Einstiegs- oder dringendes Verkaufssignal sind? Denn der Wirtschaftsprüfer ist kein anderer als Ernst & Young. Börsianer erinnern sich dabei an Wirecard! CEO Liang betont zwar, dass alles in Ordnung ist, doch zu tief sitzen die Erfahrungen aus der Vergangenheit. Aktuell kommt das Gerücht hinzu, dass die Zusammenarbeit mit Nvidia gefährdet ist. Wir glauben, dass die Investorengemeinde hier etwas überzieht, dennoch ist in einem von Hysterie getriebenen Markt schier alles möglich. SMCI ist derzeit nur etwas für hartgesottene Spekulanten, warten sie eine technische Bodenbildung ab. Wer fundamentale Sicherheit vorzieht, hört auf die Worte des neuen Wirtschaftsprüfers.

Evotec und Bayer – Jetzt wird es ernst

Bei Evotec mehren sich die Übernahmegerüchte, wir hatten dies in den letzten Wochen bereits thematisiert. Der Finanzinvestor Triton hatte am Montagmorgen mitgeteilt, direkt und indirekt einen Stimmrechtsanteil von gut 9 % aufgekauft zu haben. Die Nachrichtenagentur Bloomberg berichtete gegen Mittag unter Berufung auf mit der Sache vertraute Personen, dass Triton sogar eine Übernahme von Evotec erwäge. Von Seiten der Hamburger wird dies jedoch dementiert.

Nun richtet sich der Blick verstärkt auf die Fundamentaldaten. Im letzten Quartalsbericht hielt die Unternehmensführung an den im Sommer gesenkten Jahreszielen fest. Um die Markterwartungen für 2024 zu erreichen, muss Evotec im Schlussquartal aber nochmal ordentlich Gas geben. Die Analysten sind sich nur wenig einig. Während die Deutsche Bank trotz Übernahme-Phantasie an seinem „Sell“-Votum festhält, möchte Jefferies erst eine Unterredung mit CEO Christian Wojczewski durchführen, um die jüngsten Fortschritte bei Evotecs strategischer Neuausrichtung zu evaluieren. 7 von 10 Analysten auf der Plattform Refinitiv Eikon rechnen mit einem 12-Monatsziel von 11,80 EUR immerhin noch 35 % über dem aktuellen Kurs von 8,70 EUR.

Der ohnehin schon niedrige Aktienkurs des deutschen Agrarchemie- und Pharmakonzerns Bayer ist nach schwachen Geschäftszahlen und einer erneuten Prognosesenkung auf den niedrigsten Stand seit 20 Jahren eingebrochen. Zeitweise erreichte der Kurs gestern die 21 EUR-Marke. Im Agrarbereich ist die Entwicklung noch schlechter als erwartet, melden die Leverkusener in ihrem Q3-Bericht. Bis Ende 2025 sollen über 5.000 Arbeitsplätze abgebaut sein. Das Pflanzenschutzgeschäft macht nicht erst seit den Glyphosat-Klagen Ärger, hier gibt es starken Preisverfall zu beklagen. Die Perspektive für das kommende Jahr bleibt verhalten, auch die Rechtsstreitigkeiten werden weiter Geld kosten. Seit Sommer 2018 ist Bayers Börsenwert von knapp 92 Mrd. EUR auf zuletzt nur noch 21 Mrd. EUR abgestürzt. Im Jahr 2015, also noch vor der kostspieligen Monsanto-Übernahme, waren die Leverkusener zwischenzeitlich der wertvollste Konzern Deutschlands mit über 120 Mrd. EUR Marktwert. Operativ sanken die Erlöse in Q3 um 3,6 % auf 9,97 Mrd. EUR, nurmehr die Sparte für rezeptfreie Medikamente konnte den Umsatz leicht steigern. Das EBITDA brach auf 939 Mio. EUR ein, unter dem Strich blieb ein Verlust von 4,2 Mrd. EUR. Das abermalige Minus geht vor allem auf Abschreibungen auf die Agrarsparte zurück. Wegen der parallel steigenden Verschuldung sollten Bayer-Aktionäre auf der Hut sein, die Restrukturierung geht bis 2026.

Aktuell ist die Börse wohl eher vom Bitcoin-Virus angesteckt. Seit der Wiederwahl Donald Trumps in das Präsidentenamt geht es an den Kapitalmärkten rund. Gold korrigierte zwar von 2.780 auf 2.580 USD, das konnte der äußerst günstigen Desert Gold-Aktie aber nichts anhaben. Bei den zwei BioTech-Titeln Evotec und Bayer könnte es nicht unterschiedlicher laufen. Einerseits die erwarteten Übernahmegerüchte bei Evotec, bei Bayer allerdings, droht ein weiterer Kater nach den enttäuschenden Quartalszahlen. Vorsicht an der Bahnsteigkante!

Interessenskonflikt

Gemäß §85 WpHG weisen wir darauf hin, dass die Apaton Finance GmbH sowie Partner, Autoren oder Mitarbeiter der Apaton Finance GmbH (nachfolgend „Relevante Personen“) derzeit Aktien oder andere Finanzinstrumente der genannten Unternehmen hält bzw. halten und auf deren Kursentwicklungen spekulieren. Sie beabsichtigen insofern Aktien oder andere Finanzinstrumente der Unternehmen zu veräußern bzw. zu erwerben (nachfolgend jeweils als „Transaktion“ bezeichnet). Transaktionen können dabei den jeweiligen Kurs der Aktien oder der sonstigen Finanzinstrumente des Unternehmens beeinflussen.

Es besteht insofern ein konkreter Interessenkonflikt bei der Berichterstattung zu den Unternehmen.

Die Apaton Finance GmbH ist daneben im Rahmen der Erstellung und Veröffentlichung der Berichterstattung in entgeltlichen Auftragsbeziehungen tätig.

Es besteht auch aus diesem Grund ein konkreter Interessenkonflikt.

Die vorstehenden Hinweise zu vorliegenden Interessenkonflikten gelten für alle Arten und Formen der Veröffentlichung, die die Apaton Finance GmbH für Veröffentlichungen zu Unternehmen nutzt.

Risikohinweis

Die Apaton Finance GmbH bietet Redakteuren, Agenturen und Unternehmen die Möglichkeit, Kommentare, Interviews, Zusammenfassungen, Nachrichten u. ä. auf www.kapitalerhoehungen.de zu veröffentlichen. Diese Inhalte dienen ausschließlich der Information der Leser und stellen keine Handlungsaufforderung oder Empfehlungen dar, weder explizit noch implizit sind sie als Zusicherung etwaiger Kursentwicklungen zu verstehen. Die Inhalte ersetzen keine individuelle fachkundige Anlageberatung und stellen weder ein Verkaufsangebot für die behandelte(n) Aktie(n) oder sonstigen Finanzinstrumente noch eine Aufforderung zum Kauf oder Verkauf von solchen dar.

Bei den Inhalten handelt es sich ausdrücklich nicht um eine Finanzanalyse, sondern um journalistische oder werbliche Texte. Leser oder Nutzer, die aufgrund der hier angebotenen Informationen Anlageentscheidungen treffen bzw. Transaktionen durchführen, handeln vollständig auf eigene Gefahr. Es kommt keine vertragliche Beziehung zwischen der der Apaton Finance GmbH und ihren Lesern oder den Nutzern ihrer Angebote zustande, da unsere Informationen sich nur auf das Unternehmen beziehen, nicht aber auf die Anlageentscheidung des Lesers oder Nutzers.

Der Erwerb von Finanzinstrumenten birgt hohe Risiken, die bis zum Totalverlust des eingesetzten Kapitals führen können. Die von der Apaton Finance GmbH und ihre Autoren veröffentlichten Informationen beruhen auf sorgfältiger Recherche, dennoch wird keinerlei Haftung für Vermögensschäden oder eine inhaltliche Garantie für Aktualität, Richtigkeit, Angemessenheit und Vollständigkeit der hier angebotenen Inhalte übernommen. Bitte beachten Sie auch unsere Nutzungsbedingungen.