27.03.2025 | 04:45

Big Short auf Rüstung? Long in Gold! Achtung bei Renk, Deutz und Airbus – Neubewertung bei Desert Gold steht an

Nach einem Rekord-Quartal an den Börsen ist nun Vorsicht angesagt. Die Inflation bleibt hartnäckig, auch die wachsenden Staatsschulden heizen die Teuerung an. Damit verschlechtert sich die Situation insbesondere für Wachstums-Aktien, denn mit Zinssenkungshoffnungen sieht es kurzfristig wohl schlecht aus. Wegen des staatlichen Billionen-Schecks davongeeilt sind die Rüstungswerte, für diese werden in Zukunft paradiesische Bilanzzahlen erwartet. Kurzfristig haben sie in den Kursen aber schon das Jahr 2030 eingepreist, das wird im hiesigen 2025 noch zu Bremsspuren führen. Nicht mehr zu halten ist in diesem Umfeld Gold, denn wenn Währungen immer weniger Kaufkraft bieten, sind Edelmetalle gefragt. Wir blicken kritisch auf Renk, Steyr und Airbus. Bei Desert Gold sollten die Booster bald zünden!

Lesezeit: ca. 4 Min.

|

Autor:

André Will-Laudien

ISIN:

DESERT GOLD VENTURES | CA25039N4084 , AIRBUS | NL0000235190 , RENK AG O.N. | DE000RENK730 , DEUTZ AG O.N. | DE0006305006

Hole Dir die spannenden Kommentare direkt als Newsletter per E-Mail.

Inhaltsverzeichnis:

"[...] Wir haben eine klare Strategie, um das Staatsrisiko in Papua-Neuguinea zu neutralisieren. [...]" Matthew Salthouse, CEO, Kainantu Resources

Der Autor

André Will-Laudien

Der gebürtige Münchner studierte zuerst Volkswirtschaftslehre und diplomierte 1995 in Betriebswirtschaftslehre an der Ludwig-Maximilians-Universität. Da er sich schon sehr frühzeitig mit der Börse beschäftigte, verfügt er heute über mehr als 30 Jahre Erfahrung an den Kapitalmärkten.

Tag-Cloud

Aktien-Cloud

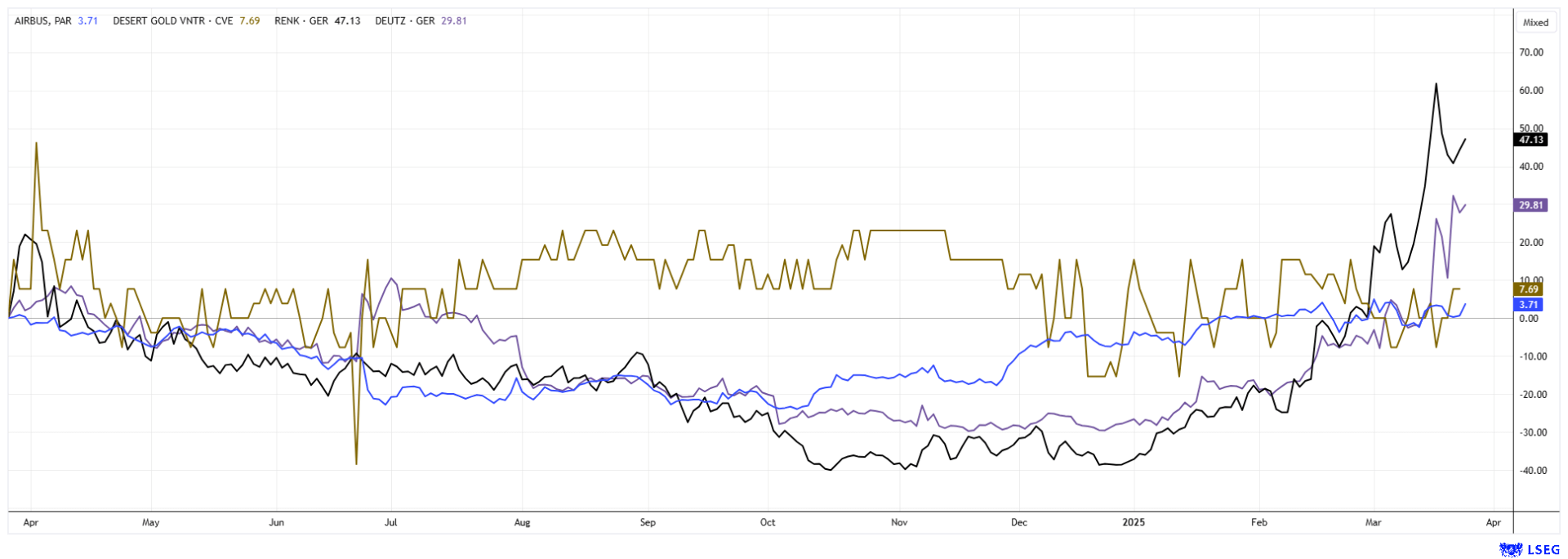

Renk und Deutz – Ein paar Motoren und Getriebe mehr

Rüstungs-Phantasie in allen Ehren. Aber manche Aktien gehen durch die Decke, ohne dass das Thema Rüstung wesentlich auf die Bilanzzahlen durchschlägt. Renk ist ein Spezialist für Panzergetriebe und Fahrwerke und gilt hier sogar als Marktführer. Der Konzern rechnet in den nächsten 6 Jahren mit potenziellen Aufträgen von rund 12 Mrd. EUR, darunter befinden sich Projekte für einen neuen US-Schützenpanzer sowie die Modernisierung des US-Kampfpanzers Abrams. Somit könnte es tatsächlich sein, dass unter Einbezug weiterer Aufträge der NATO das Rüstungsgeschäft einen bedeutenden Anteil am Gesamtumsatz von RENK einnimmt. Ob die Kursverdoppelung seit Februar tragfähig ist, muss sich in den nächsten Wochen zeigen.

Anders die Lage bei der Deutz AG aus Köln. Das Unternehmen ist bekannt für ihre robusten Motorenlösungen und hat in der vergangenen Woche fast 40 % zugelegt. Die optimistischen Erwartungen der Investoren beziehen sich dabei auf Äußerungen des Vorstands hinsichtlich der zukünftigen Geschäftsentwicklung. Im Produktmix sollen nun Veränderungen vorgenommen werden, um von den geplanten staatlichen Investitionen in die Rüstungs- und Infrastrukturbranche zu profitieren. Investoren springen schon mal spekulativ auf, obwohl die jüngsten Geschäftszahlen für 2024 und die Prognosen für die laufende Periode nicht vollständig überzeugen konnten.

Desert Gold – Deutliche Ressourcenaufwertung erwartet

Die Inflation in der Eurozone ist nun doch etwas stärker gesunken als ursprünglich erwartet. Im Februar nahmen die Verbraucherpreise in der 20-Länder-Gemeinschaft nur noch um 2,3 % im Vergleich zum Vorjahresmonat zu, trotzdem bleibt die Teuerung über der anvisierten 2 %-Marke. Die Messung stammte vom Februar, als das Mega-Verschuldungspaket der Bundesregierung noch gar nicht in der Diskussion stand. Gold startete nach Verabschiedung dieser historischen Konjunktur-Ankurbelung durch und erreichte kurzfristig die 3.060 USD-Marke.

Mit einem höheren Unzenpreis sind die Blicke der Investoren nun auf Explorer gerichtet, welche bereits eine Ressource definiert haben. In Afrika ist insbesondere der Westen im engeren Fokus, denn Länder wie Ghana, Mali, Burkina Faso oder die Elfenbeinküste gehören heute schon zu den 20 größten Goldförderern. Laut Daten aus dem Jahr 2022 belegte Ghana mit einer Produktion von 90 Tonnen den 11. Platz, Burkina Faso und Mali folgten mit jeweils 70 bzw. 50 Tonnen auf den Plätzen 13 und 18.

Der kanadische Explorer Desert Gold Ventures hat seit einigen Jahren die Senegal-Mali-Shear-Zone (SMSZ) im Fokus. Hier wurden bereits 1,1 Mio. Unzen Gold oberflächennah identifiziert. CEO Jared Scharf und sein Geologenteam sind daher zuversichtlich, demnächst potenzielle strategische Partner an Bord zu holen. Eine Vormachbarkeitsstudie (PEA) ist bereits in Arbeit und könnte zusammen mit den letzten guten Bohrergebnissen eine überraschend große Ressource ausweisen. Die Goldproduktion in Mali ist günstig, Minen kalkulieren Gesamtkosten zwischen 700 und 800 USD je Unze. Damit ergibt sich eine gewaltige Marge zum aktuellen Spotpreis. Freilich muss die malische Militärregierung sich nun endlich mit den Förderern vor Ort über Steuern und Entwicklungsleistungen einig werden. Insidern zufolge verliefen die letzten Gespräche aber positiv.

Kommt es zur Einigung und einer verträglichen Lösung des Disputs, rücken automatisch die Förderer vor Ort in den Fokus. Das sind die bekannten Namen wie Barrick Gold, B2 Gold, Endeavour und Allied Gold. Desert Gold steht mit seinem SMSZ-Projekt daher in der Pole-Position für einen schnellen Übernahme-Deal. Mit einer Marktkapitalisierung von 15,6 Mio. CAD ist Desert Gold einer der günstigsten Explorer in Relation zu den vorhandenen Ressourcen. Die Rakete könnte daher schon sehr bald ohne Countdown von der Startrampe fliegen, die Aktie ist spotbillig!

Airbus – Wieder auf Allzeithoch

Mit von der Rüstungswelle erfasst ist der europäische Luftfahrt- und Defense-Konzern Airbus. In 2024 hatte man Lieferschwierigkeiten und einige Margenprobleme zu bewältigen, nun erwartet das Management aber wieder steigende Gewinne. Denn die Aufträge aus dem Ausland kommen derzeit aus florierenden Ländern wie Indien und China. Dort ist der industrielle Rückbau alla Europa nicht zu spüren, ganz im Gegenteil: Über 1.000 Maschinen hat allein Indien für die nächsten 15 Jahre geordert.

Zweifler bringen allerdings die US-Zollpolitik auf den Tisch. Das heizt die ewige Fehde zwischen Boeing und Airbus erneut an. Doch die von den USA angedrohten Strafzölle ändern sich derzeit von Tag zu Tag. Daher lässt sich aktuell nur schwer abschätzen, was die Drohgebärden von Präsident Trump für Airbus tatsächlich bedeuten, zumal das Geschäft mit Asien floriert und auch im Rüstungs- und Defense-Bereich einige Neuaufträge erwartet werden können. Long-Spekulanten haben den Kurs Anfang Mai schon über 177 EUR gehievt. Mit einem KGV 2027e von 17,8 ist der Technologiewert aktuell noch nicht überteuert, zumal es demnächst Aufstufungen der Analysten geben sollte.

Höchststände bei DAX und EuroStoxx lenken den internationalen Fokus nun mehr auf europäische Aktien. Der neue US-Präsident Donald Trump erweist seinem Land derzeit einen verbalen Bärendienst, denn seine Verlautbarungen brüskieren wichtige internationale Verbündete. Der US-Dollar gerät daraufhin unter Druck, das beflügelt den Goldpreis. Investoren sollten den Junior-Explorer Desert Gold im Auge behalten und zukaufen, denn hier könnte es plötzlich schnell gehen.

Interessenskonflikt

Gemäß §85 WpHG weisen wir darauf hin, dass die Apaton Finance GmbH sowie Partner, Autoren oder Mitarbeiter der Apaton Finance GmbH (nachfolgend „Relevante Personen“) derzeit Aktien oder andere Finanzinstrumente der genannten Unternehmen hält bzw. halten und auf deren Kursentwicklungen spekulieren. Sie beabsichtigen insofern Aktien oder andere Finanzinstrumente der Unternehmen zu veräußern bzw. zu erwerben (nachfolgend jeweils als „Transaktion“ bezeichnet). Transaktionen können dabei den jeweiligen Kurs der Aktien oder der sonstigen Finanzinstrumente des Unternehmens beeinflussen.

Es besteht insofern ein konkreter Interessenkonflikt bei der Berichterstattung zu den Unternehmen.

Die Apaton Finance GmbH ist daneben im Rahmen der Erstellung und Veröffentlichung der Berichterstattung in entgeltlichen Auftragsbeziehungen tätig.

Es besteht auch aus diesem Grund ein konkreter Interessenkonflikt.

Die vorstehenden Hinweise zu vorliegenden Interessenkonflikten gelten für alle Arten und Formen der Veröffentlichung, die die Apaton Finance GmbH für Veröffentlichungen zu Unternehmen nutzt.

Risikohinweis

Die Apaton Finance GmbH bietet Redakteuren, Agenturen und Unternehmen die Möglichkeit, Kommentare, Interviews, Zusammenfassungen, Nachrichten u. ä. auf www.kapitalerhoehungen.de zu veröffentlichen. Diese Inhalte dienen ausschließlich der Information der Leser und stellen keine Handlungsaufforderung oder Empfehlungen dar, weder explizit noch implizit sind sie als Zusicherung etwaiger Kursentwicklungen zu verstehen. Die Inhalte ersetzen keine individuelle fachkundige Anlageberatung und stellen weder ein Verkaufsangebot für die behandelte(n) Aktie(n) oder sonstigen Finanzinstrumente noch eine Aufforderung zum Kauf oder Verkauf von solchen dar.

Bei den Inhalten handelt es sich ausdrücklich nicht um eine Finanzanalyse, sondern um journalistische oder werbliche Texte. Leser oder Nutzer, die aufgrund der hier angebotenen Informationen Anlageentscheidungen treffen bzw. Transaktionen durchführen, handeln vollständig auf eigene Gefahr. Es kommt keine vertragliche Beziehung zwischen der der Apaton Finance GmbH und ihren Lesern oder den Nutzern ihrer Angebote zustande, da unsere Informationen sich nur auf das Unternehmen beziehen, nicht aber auf die Anlageentscheidung des Lesers oder Nutzers.

Der Erwerb von Finanzinstrumenten birgt hohe Risiken, die bis zum Totalverlust des eingesetzten Kapitals führen können. Die von der Apaton Finance GmbH und ihre Autoren veröffentlichten Informationen beruhen auf sorgfältiger Recherche, dennoch wird keinerlei Haftung für Vermögensschäden oder eine inhaltliche Garantie für Aktualität, Richtigkeit, Angemessenheit und Vollständigkeit der hier angebotenen Inhalte übernommen. Bitte beachten Sie auch unsere Nutzungsbedingungen.